インボイス制度は、消費税の仕入税額控除を受けるためにインボイス(適格請求書)の発行・保存が必要となる、すでに始まっている新しい仕組みです。不動産取引においても、この制度への対応がオーナーや管理会社、テナントにさまざまな影響を及ぼします。

今回の記事では、インボイス制度の概要や特例、不動産業界への影響やインボイスへの対応に必要なものなどをくわしく見ていきましょう。不動産業界のみなさんが適切に対応できるよう、具体的な対策や注意点を解説します。

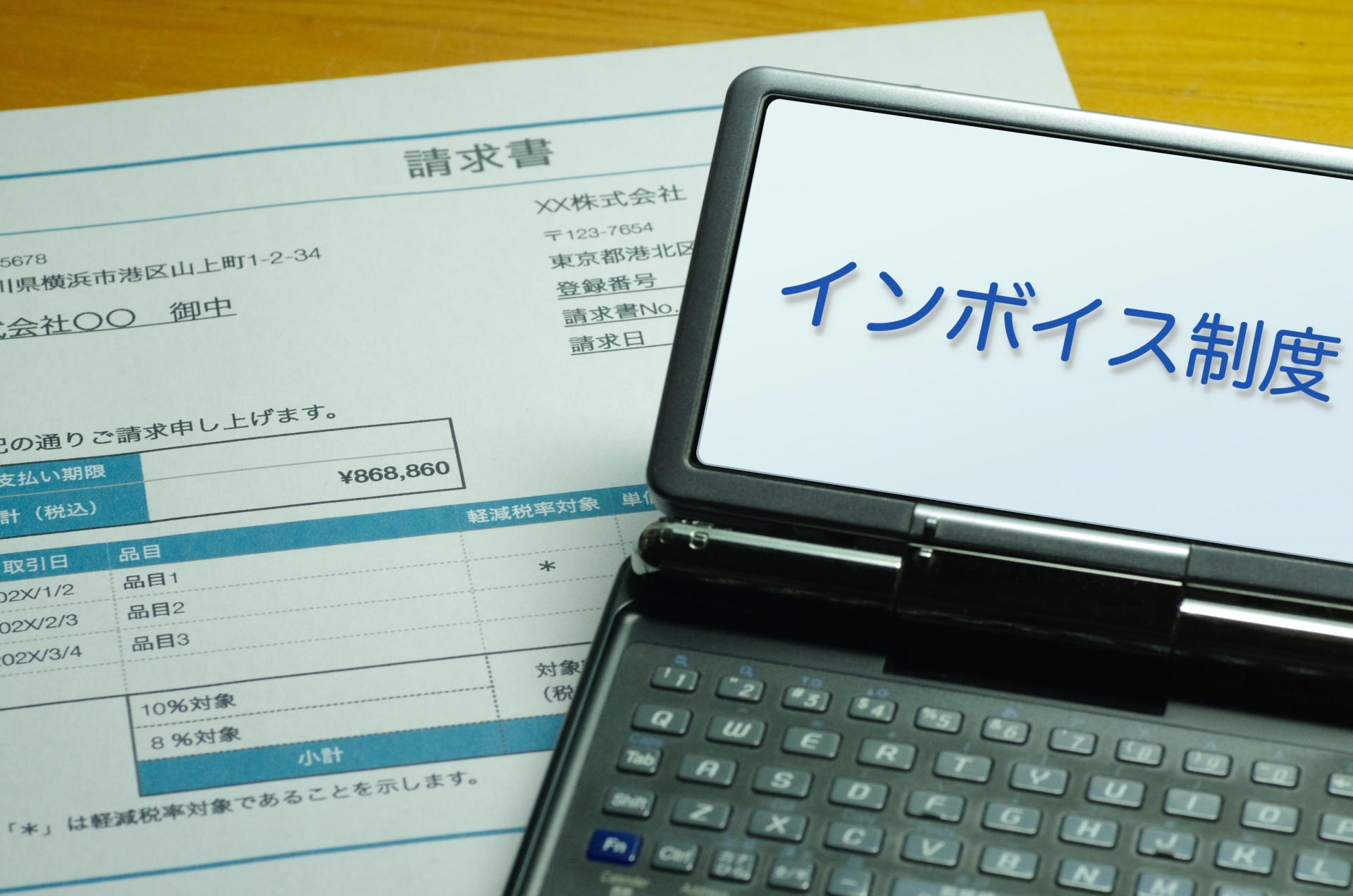

そもそもインボイス制度とは?

日本のインボイス制度(適格請求書等保存方式)は、2023年10月1日に導入された新しい消費税の仕組みです。この制度の主旨は、消費税の適正な申告と納付を確保するために、取引においてインボイス(適格請求書)を発行・保存することを奨励するものです。

インボイス制度は、消費税の適正な納付を促進するためのものです。適格請求書を発行・保存することで、消費税の申告漏れや不正な控除を防止し、税収の確保を図ります。また、透明性の向上により、企業間取引の信頼性も高まるでしょう。

なお、インボイス以外の請求書では従来どおりの仕入れ税額控除ができなくなっています。そのため、取引先としては、課税業者であり、なおかつインボイス登録をした適格請求書発行事業者でなければ、仕入税額控除ができない点がデメリットとなります。

インボイス登録は任意であっても、登録する事業者が多いのには、そういった一面も影響していると考えてよいでしょう。

インボイス(適格請求書)とは

適格請求書(インボイス)は、特定の要件を満たす請求書です。発行者は消費税の課税事業者として登録されている必要があります。

インボイスには、以下の情報が含まれていなければなりません。

・発行者の氏名または名称、及び登録番号

・取引年月日

・取引内容(詳細)

・取引金額と消費税額

・受領者の氏名または名称

インボイスを発行するには、事前に国税庁に登録申請を行い、登録番号を取得する必要があります。この登録を受けた事業者が「適格請求書発行事業者」となります。

インボイス制度における経過措置

インボイス制度には、経過措置が設けられています。経過措置の適用期間は、制度施行から6年間で、最初の3年間は免税業者からの仕入税額控除の80%が認められ、次の3年間は50%が認められます。

インボイス制度開始以降の仕入れ税額控除とその影響

2023年10月にインボイス制度が始まってからは、仕入税額控除を受けるためには、取引先から受け取ったインボイスの保存が必要となっています。インボイスの保存期間は7年間です。

ちなみに、免税事業者はインボイスを発行できないので、仕入れ税額控除ができないという理由から、取引を敬遠される可能性は否めません。

そのため、本来は免税事業である、年間の売上が1千万円に満たない事業者が、あえて課税事業者としてインボイス登録をするケースが多いのも事実です。

不動産業界におけるインボイス制度の影響

インボイス制度は、不動産業界にも大きな影響を与えています。特に、事業用物件の賃貸では、インボイスを発行できる適格請求書発行事業者であることが求められがちです。

貸主がインボイスを発行できない場合、借主が仕入税額控除を受けられず、取引条件の見直しを迫られるケースもあります。

賃貸住宅の場合、一般消費者向けの賃貸収入には消費税がかからないため、インボイス制度の影響はありません。しかし、店舗や事務所の賃貸収入に対しては消費税が課されるため、インボイスの発行が必要となります。

インボイス制度の特例と適用条件

仕入税額控除には、特例が適用される場合があります。たとえば、宅地建物取引業者が棚卸資産として取得する建物については、帳簿の保存のみで仕入税額控除が認められる特例が適用可能です。

ただし、賃貸目的で取得する建物はこの特例の対象外となります。このような場合、貸主は状況に応じて適格請求書発行事業者の登録を検討する必要があります。

インボイス制度における賃貸借契約の契約書

インボイス制度に対応するためには、契約書の作成方法も重要です。契約書にはインボイスの要件となる情報(発行者の名称と登録番号、取引の相手方の氏名または名称、取引内容、税率ごとの対価の額、適用税率、消費税額)の記載が必要となります。

既存の賃貸借契約については、契約書に必要な項目を追加するか、覚書を作成して保存することで、インボイス対応が可能です。特に、契約書を差し替えることなくインボイス対応を行うためには、書面やメールで追加情報を通知し、適切に保存することが重要です。

それにより、既存の契約書を有効に活用しながら、インボイス制度に適応できます。

不動産業界におけるインボイスの対応策

インボイス制度の導入は、不動産オーナーとテナントにさまざまな影響を与えます。オーナーは適格請求書発行事業者として登録する必要があり、これにより事務手続が増加するでしょう。

また、インボイスを発行しない場合、テナントが仕入税額控除を受けられず、結果として賃料交渉が必要になる可能性があります。特に、事業用物件の賃貸では、テナントがインボイスの発行を求めることが多くなり、オーナーは対応を迫られる状況です。

とはいえ、インボイス発行によりテナントの信頼を得やすくなり、賃貸契約の継続や新規契約の促進につながる可能性もあります。

テナントにとってもインボイス制度は重要です。特に仕入税額控除を受けるためには、インボイスが不可欠となります。そのため、テナントはオーナーが適格請求書発行事業者であることの確認が必要です。

もしオーナーがインボイスを発行できない場合、テナントは税額控除を受けられず、コスト増加につながります。

不動産管理会社の役割と対応策

不動産管理会社は、インボイス制度において重要な役割を果たします。管理会社は、オーナーとテナントの間での、適切なインボイス(適格請求書)の発行と管理が必要です。

特に、複数の物件を管理する場合、物件ごとのインボイスの発行と管理が必要です。これには、専用のソフトウェアやシステムを導入し、効率的に管理することが推奨されます。

不動産管理会社はまた、オーナーに対してインボイス制度の説明や対応方法のアドバイスを行う役割も担います。オーナーの適格請求書発行事業者としての登録する際の指導や、必要書類の準備、申請手続の代行など、幅広いサポートが必要です。

また、テナントに対しても、インボイス(適格請求書)の取得状況や税額控除の方法についての説明を行うことで、双方の理解を深める作業が求められます。

インボイス対応のための請求書管理

インボイス制度に対応するためには、請求書の管理が非常に重要です。請求書には、適格請求書として必要な情報をすべて記載しなければなりません。

これには、発行者の名称と登録番号、取引内容、取引の相手方の氏名または名称、税率ごとの対価の額、適用税率、消費税額が含まれます。これらの情報を正確に管理することで、仕入税額控除の要件を満たせるでしょう。

適格請求書を管理するためには、専用の管理システムやソフトウェアを導入することが推奨されます。それにより、請求書の発行から保存、検索までを効率的に行えるでしょう。

また、定期的な監査を行い、請求書の管理状況を確認することで、不備やミスを防げます。さらに、請求書の電子化を進めることにより、ペーパーレス化と業務効率化を実現し、環境負荷の低減にも寄与するでしょう。

インボイス制度と法的注意点

インボイス制度における適格請求書発行事業者の登録は、基本的な要件を満たす必要があります。事業者は、消費税の課税事業者であることが前提です。

国税庁に対して適格請求書発行事業者の登録申請を行います。登録番号が発行されるまでには一定の期間がかかるでしょう。適格請求書発行事業者として登録されると、正式にインボイス(適格請求書)を発行できます。

インボイスには、発行事業者の名称と登録番号、取引内容、税率ごとの対価の額、適用税率、消費税額などの情報が必要です。この情報を請求書に、正確に記載することにより、取引相手が仕入税額控除を受けるための要件を満たせます。

インボイス制度における法的リスクと対応方法

インボイス制度における法的リスクには、主に適格請求書の発行ミスや、適切な保存が行われないことによる税務上の問題があります。

たとえば、必要な情報が記載されていない請求書を発行した場合、取引相手が仕入税額控除を受けられず、税務署から指摘を受けるかもしれません。そのため、インボイス(適格請求書)の発行に際しては、記載内容を慎重に確認することが重要です。

また、インボイス(適格請求書)の保存方法にも注意が必要です。適格請求書は、税務調査の際に証拠として提示できるよう、適切に保存する必要があります。

電子化された請求書も同様に、一定の期間保存し、必要に応じてアクセス可能な状態にしておかなければなりません。そのため、適切なシステムを導入し、請求書の管理を徹底するのが賢明です。

インボイス対応に必要なシステムとツール

インボイス制度に対応するためには、適切なソフトウェアの選定が重要です。適格請求書の発行、保存、管理を効率的に行うためのシステムを導入することが求められます。

主要なインボイス管理ソフトウェアとしては、クラウド型の会計ソフトや電子請求書管理システムが挙げられます。たとえば、freeeやマネーフォワードクラウド会計などは、インボイス対応機能を備えており、中小企業にとって導入しやすいでしょう。

これらのソフトウェアは、請求書の自動生成や送信機能、データの一元管理が可能であり、業務効率を大幅に向上させます。さらに、セキュリティ対策も充実しており、データの暗号化やバックアップ機能を備えているため、安心して利用できます。

電子請求書システムの導入

電子請求書システムを導入するためには、いくつかのステップが必要です。まず、現行の請求書発行プロセスを見直し、電子化する範囲と内容を決定します。

次に、導入するシステムの選定を行い、機能やコスト、サポート体制を比較検討します。選定後は、システムの設定とカスタマイズを行い、自社の業務フローに合わせた環境を構築します。

システム導入後の運用管理方法

システム導入後の運用管理は、インボイス制度への対応を継続的に行うために重要です。まず、定期的なシステムのメンテナンスを実施し、最新の法令や規制に対応できるようアップデートを行います。

次に、請求書の発行・保存プロセスを定期的に見直し、効率化を図ります。特に、電子請求書の保存期間やバックアップの方法については、法令にもとづいた管理を徹底しましょう。

また、従業員の教育も継続的に行い、インボイス制度に関する最新情報を共有します。それにより、制度の変更や新たな規制に迅速に対応できるでしょう。

さらに、外部の専門家やコンサルタントと連携し、適切な運用が行われているか定期的にチェックすることも有効です。それにより、インボイス制度に対応した業務運用を継続的に行えます。

まとめ

不動産業界におけるインボイス制度の導入は、多くの事業者にとって大きな変革をもたらします。制度の基本理解から始まり、適格請求書発行事業者としての登録や、必要なシステムの導入、経過措置の活用など、さまざまな対応が必要です。

特に、オーナーやテナントへの影響を正確に把握し、対応策を講じることが重要です。それにより、不動産ビジネスの透明性と信頼性が向上するでしょう。

また、インボイス制度をきっかけとした、デジタルツールの活用やブロックチェーンなどの先端技術の導入により、取引の効率化と安全性の飛躍的な向上が期待されます。